考前冲刺之FM(F9) Assets replacement decisions 知识点梳理

- 2020年07月09日

- 15:02

- 来源:ACCA学习帮

- 阅读:(91)

2024ACCA备考资料

- 财务英语入门

- 历年考题答案

- 2024考纲白皮书

- 2024考前冲刺资料

- 高顿内部名师讲义

- 高顿内部在线题库

摘要:今天Shay老师来给大家梳理一下关于资产重置决策的相关知识点,大家考前千万要注意~ 文丨Shay 大家好,今天Shay老师来给大家梳理一下关于资产重置决策的...

今天Shay老师来给大家梳理一下关于资产重置决策的相关知识点,大家考前千万要注意~

文丨Shay

大家好,今天Shay老师来给大家梳理一下关于资产重置决策的相关知识点,这个知识不仅可能会考到客观题,也会有可能考到大题。但难度并不是特别大,所以大家一定要把EAC知识点给拿下呀~

再送大家一个2022ACCA资料包,可以分享给小伙伴,自提,戳:ACCA资料【新手指南】+内部讲义+解析音频

对于资产重置类型题目的考察,主要是两种形式:

一种是替换旧资产时有两种资产选择,但由于这两种资产寿命各不同,无法直接对比选择。比如替换旧设备有两个选择,一个是A设备,总成本$1000,使用寿命10年;一个是B设备,总成本$5000,使用寿命5年。此时无法直接拿$1000和$5000对比。

另一种则是旧资产的更换频率,按几年更换一次较为合适。比如可以3年或者5年进行更换,但由于对应发生的总成本可能也不同。所以此时也无法直接对比。

这两种情况本质其实都是由于年限不同,无法直接按成本进行对比。所以就会采用接下来我们要说的等额年金法EAC(Equivalent Annual Cost method)来计算对比。这种方法不仅解决了年限不同的限制,即将其均摊切换到每一年的成本现值,这样就能在相同周期内(一年为基准)按照谁小选谁的原则。同时也考虑了货币的时间价值。所以结果会更加客观准确。

这种方法会有几个假设前提:

一是不管选择哪种方案,它只影响成本,对经营活动成本和效率无影响。

二是项目可以无限重置,一旦完成置换之后,一直会沿用下去,不考虑下次决策问题。

计算步骤:

第一步:

计算每一个置换方案成本的净现值。

第二步:

将成本的净现值除以对应的年金折现系数得到每年的等额年金成本。

公式:EAC=PV of Cost/Annuity Factor

(类比不同项目周期收益:如果两个项目的NPV不同,项目的周期也不同。进行对比选择时,按照同样思路,将这两个项目调整到同一时间维度,即切换到每年等额年收益即可进行对比。

此时公式:Equivalent Annual Benefit(EAB)=NPV of Project/Annuity Factor)

真题2018 S/D Q31:

Melanie Co is considering the acquisition of a new machine with an operating life of three years.The new machine could be leased for three payments of$55,000,payable annually in advance.

Alternatively,the machine could be purchased for$160,000 using a bank loan at a cost of 8%per year.If the machine is purchased Melanie Co will incur maintenance costs of$8,000 per year,payable at the end of each year of operation.The machine would have a residual value of$40,000 at the end of its three-year life

Melanie Co’s production manager estimates that if maintenance routines were upgraded the new machine could be operated for a period of four years with maintenance costs increasing to$12,000 per year,payable at the end of each year of operation.If operated for four years the machine’s residual value would fall to$11,000.Taxation should be ignored.

Required:

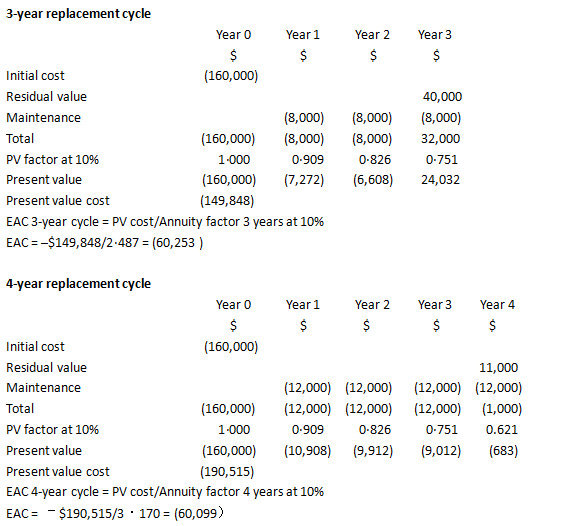

Using a discount rate of 10%,calculate the equivalent annual cost of purchasing and operating the machine for both three years and four years,and recommend which replacement interval should be adopted.

因为题目问题问的是通过EAC计算,让判断按3年还是按4年置换。所以能确定的前提是购买资产,第1段的租赁费用$55,000在此问无用。

第2段承接第1段对应置换的新设备周期是3年,初始投资成本$160,000,这笔资金通过借款融资而来,借款利率具体要求是让按10%,不是原来题目中的8%。之后每年年末发生$8,000的维修费用,第3年末残值收入$40,000。

第3段信息对应设备周期是4年,依然通过借款融资初始投资成本$160,000,之后每年年末发生$12,000维修费用,第4年末残值收入$11,000。忽略税的影响。

所以思路就是分别把周期为3年和4年对应的成本的净现值计算出来,除以对应年金折现系数得到等额年金成本进行对比:

通过EAC对比,发现周期为4年的资产等额年成本小于3年的。所以当然选择按照每4年进行资产置换。

推荐:考生都在用的ACCA资料>>【领取2023ACCA完整资料】 (资料包含ACCA必考点总结,提升备考效率,加分必备)

版权声明:

1、凡本网站注明“来源高顿ACCA”或“来源高顿、ACCA学习帮”,的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用。

2、经本网站合法授权的,应在授权范围内使用,且使用时必须注明“来源高顿ACCA”或“来源高顿、ACCA学习帮”,并不得对作品中出现的“高顿”字样进行删减、替换等。违反上述声明者,本网站将依法追究其法律责任。

3、本网站的部分资料转载自互联网,均尽力标明作者和出处。本网站转载的目的在于传递更多信息,并不意味着赞同其观点或证实其描述,本网站不对其真实性负责。

4、如您认为本网站刊载作品涉及版权等问题,请与本网站联系(邮箱fawu@gaodun.com,电话:021-31587497),本网站核实确认后会尽快予以处理。

分享到:

急速通关计划

ACCA全球私播课

周末面授班

其他课程

报考指南

******ACCA备考机经

价值1288元 考试必备资料 免费领取 高顿ACCA研究院******出品

价值1288元 考试必备资料 免费领取 高顿ACCA研究院******出品

领取ACCA资料包

大家都在看

-

阅读(9579)

-

阅读(9083)

-

阅读(9068)

-

阅读(8764)

-

阅读(8739)

日排行 • 周排行

- 1 acca课程体系?acca考试具体内容有哪些?

- 2 ACCA FM | NPV和IRR两大评估方式+对比

- 3 acca考试具体内容有哪些?

- 4 acca考出来对进四大有帮助吗?

- 5 ACCA让我不再迷茫,打开全新视野!

- 6 超详细ACCA报考流程

- 7 ACCA F2重要考点解析

- 8 FA之Provision如何拿满分丨ACCA Cloud

- 9 ACCA知识点:增值激励计划

- 10 ACCA考试科目这盘“大餐“怎么搭配最“营养”

- 1 2023年ACCA考试科目通过率排名:哪些科目最容易通过?

- 2 2024年参加12月acca考试带什么?准考证可以打印了吗?

- 3 2024年accaf1裸考能过吗?历年通过率多少?

- 4 定了!2023年acca要考几年能考下来?要考几科才可以拿出去面试?

- 5 2024年acca要考几门?按什么顺序考?

- 6 2023年申请acca免考科目的条件?最多可以免考几门科目?

- 7 2023年哪些大学财会专业比较好?没错了,就是这几所!

- 8 acca学姐来解答2023年acca是什么考试?各科目全称是什么?

- 9 速看!2023年会计学acca是什么意思?一文教你看懂!

- 10 定了!2023年acca考位满了还有可能报上吗?

-

ACCA考试热门词

-

ACCA内部备考资料高顿ACCA为您免费提供全新ACCA资料,包括历年考题、考官报考、考官文章、考纲解析、学霸笔记、内部讲义等,同时还助您了解新学员报名注册指南、机考报考考试引导、OBU&UOL申请攻略等,点击免费获取。

-

- ACCA常见问题

- ACCA推荐阅读

- ACCA考试资讯

- ACCA原创文章

- ACCA学霸分享

- ACCA常见问答