考官文章 | FR必读!金融资产的处理方法

- 2020年02月04日

- 14:32

- 来源:ACCA学习帮

- 阅读:(78)

2024ACCA备考资料

- 财务英语入门

- 历年考题答案

- 2024考纲白皮书

- 2024考前冲刺资料

- 高顿内部名师讲义

- 高顿内部在线题库

摘要:本文考虑了与金融工具有关的关键问题。为了在FR中表现良好,考生必须能够识别金融资产的潜在处理方法,进行摊销成本计算并了解可转换工具所需的会...

本文考虑了与金融工具有关的关键问题。为了在FR中表现良好,考生必须能够识别金融资产的潜在处理方法,进行摊销成本计算并了解可转换工具所需的会计分录。这是教学大纲中技术性******的领域之一,也是战略业务报告中将进一步发展的中心领域之一。

由财务报告 审查小组的成员撰写

再送大家一个2022ACCA资料包,可以分享给小伙伴,自提,戳:ACCA资料【新手指南】+内部讲义+解析音频

国际财务报告标准(IFRS®)9金融工具是一个复杂的标准,尤其是对于财务报表的用户和编制者。因此,ACCA候选人也发现它很复杂也就不足为奇了。确实,国际会计准则委员会(以下简称“董事会”)的前任主席曾有一个著名的名言:“如果您理解此[准则],您就不会正确阅读它。”

IFRS 9与财务报告(FR)教学大纲相关,因此本文对以下方面的应用进行了高级综述:

金融资产 Financial assets

金融负债 Financial liabilities

可转换工具 Convertibles

有两种类型的金融资产(权益工具equity和债务工具debt instruments),可以进一步分为不同类别。

01 股本投资 Equity investments

股本工具很可能是在公司中购买的股票,但不足以赋予被投资方以重大影响(关联),控制(子公司)或共同控制(合资)。

根据实体的意图,这里有两个选择。默认类别为公允价值变动计入损益fair value through profit or loss(FVPL)。

股本工具:通过损益衡量的公允价值

fair value through profit or loss(FVPL)

当交易费用(例如经纪人费用)被支出且未在资产的初始成本内资本化时,FVPL是股票投资的默认处理方式。随后,在每年年底将投资重估至公允价值,其收益或亏损计入损益表。

另外,权益工具也可以通过其他综合收益(FVOCI)分类为公允价值。重要的是要注意,必须在收购时指定该名称,而股权投资不能追溯地视为以公允价值计量且其变动计入当期损益。仅当股权投资拟作为长期投资时,这才是一种选择。

权益工具:通过其他全面收益产生的公允价值(FVOCI)

fair value through other comprehensive income

使用FVOCI作为替代处理,可以将交易成本资本化为投资初始成本的一部分。与以公允价值计量且其变动计入当期损益的工具在年底将重估为公允价值。******的区别是记录收益或损失的位置。以公允价值计量且其变动计入其他综合收益的利得或损失在其他综合收益中确认,并计入投资准备金。这样一来,它类似于使用重估模型进行的不动产,工厂和设备。但是,与重估盈余(revaluation surplus)的处理不同,以公允价值计量且其变动计入其他综合收益的准备金可能为负。

出售以公允价值计量且其变动计入其他综合收益的金融工具时,储备可以留作权益,或转入留存收益retained earnings。

02 债务工具

通常是债券bonds或贷款票据loan notes,或其他可能带有利息和偿还资本成分的工具。债务工具的处理方式取决于主体的意图,对债务工具进行分类有三种选择。

债务工具:通过其他损益计算的公允价值(FVPL)

Debt instruments: fair value through other profit or loss

默认类别为FVPL,但这在ACCA考试中很少见,并且采用摊销成本或FVOCI这两种替代方法中的一种更为常见。

债务工具:摊销成本

Debt instruments: amortised cost

要进行这种处理,工具必须通过两项测试;首先是商业模型测试business model test,其次是合同现金流量特征测试contractual cash flow characteristics test.

a. 商业模型测试:实体必须预备持有该工具才能收取利息并在到期时获得还款。

b.合同现金流量特性测试:合同条款产生的现金流量仅是利息和本金的还款。

在FR考试中,我们只会遇到第一种测试,因此管理层必须决定其持有债务工具的意图。这种处理方式在考试场景中往往是最常见的,因为它允许检查员测试摊销成本会计原理(principles of amortised cost accounting).

摊销成本会计原则要求必须记录未清金额的利息。对于许多工具而言,这是相对简单的。例如,如果一笔1000万美元的5%贷款,且在三年期末还款1000万美元,那么利息将简单地记录为每年50万美元。

当余额可以溢价偿还时,就会出现问题。例如,在20X1年1月1日发行的1000万美元贷款的条款可能是,持有人每年获得5%的利息,但在20X3年12月31日的三年期结束时又收到1100万美元。这意味着持有人现在以两种不同的方式赚取利息。首先,他们每年赚取5%的款项。其次,他们将在三年内再赚取100万美元的利息,其形式是获得的回款超过投资额。

IFRS 9,金融工具 要求对此余额采用固定利率,以更好地反映实际情况。此费率同时考虑了年度付款和赎回时应付的保险费。在FR考试中,该费率将在问题中给出。此类问题将提供有关实际利率的信息。假设在此示例中,实际利率为8.08%。该利率适用于每年的未偿余额,以计算投资收益,该收益是在损益表中记录在投资收益中的金额。

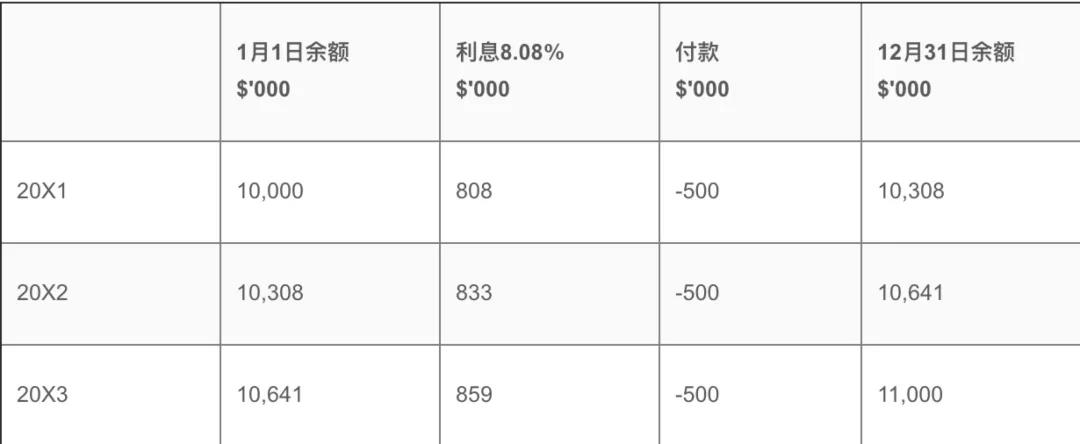

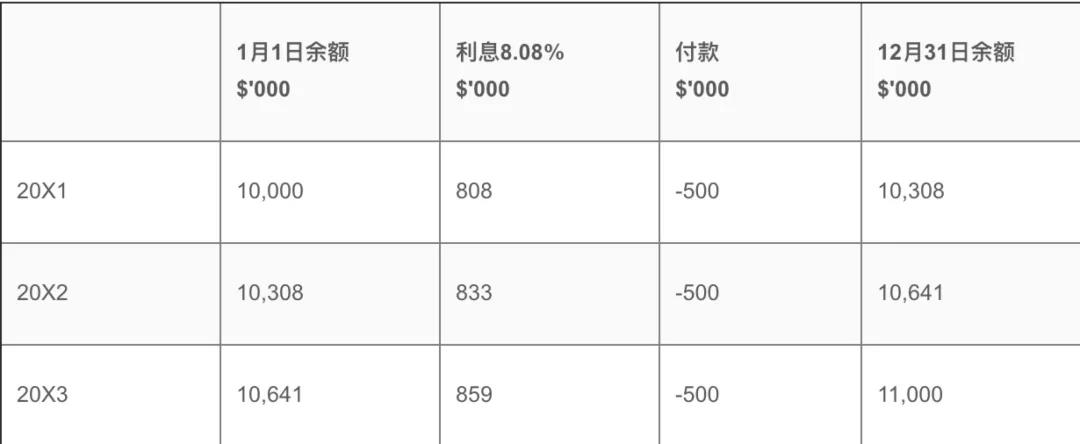

最简单的方法通常是使用显示资产变动的表格。

利息栏中的数字是每年在损益表中记录为投资收益的金额。这正在增加,以反映以下事实:随着偿还额的增加,所欠金额也在增加。

最后一栏中的余额反映了该实体在每年年底所欠的金额,并显示了三年期间的未付余额如何从1000万美元增加到1100万美元。

第一年中资产的复式记账(double entries)如下:

20X1年1月1日–向第三方提供了1000万美元的贷款。这会减少实体的现金余额,但会产生1000万美元的长期应收款,这意味着分录为:

Dr Receivable $10m, Cr Cash $10m.

然后,该利息将以8.09%的实际利率在一年中累计。这增加了应收款额,并记录在投资收益中,因此分录为:

Dr Receivable $808k, Cr Investment income $808k.

20X1年12月31日-该实体收到500,000美元的付款,占最初1000万美元贷款的5%。这个数字每年都是一样的。这减少了欠实体的价值,因此分录为:

Dr Cash $500k, Cr Receivable $500k.

这些分录的结果是该实体的期末应收账款closing receivable为1030.8万美元。由于这笔款项要到20X3年12月31日才应收,因此将全部作为非流动资产持有(non-current asset).

这将在接下来的两年中继续进行,直到在20X3年12月31日全额偿还,分录为:

Dr Cash $11m, Cr Receivable $11m.

三年中要在损益表中记录的总利息为250万美元,即808000美元+ 83.3万美元+ 89.5万美元。这250万美元代表该实体三年来赚取的所有利息。其中包括每年150万美元的付款(每年500万美元),以及收到的额外100万美元(借出1000万美元与获得1100万美元之间的差额)。

债务工具:通过其他综合收益产生的公允价值(FVOCI)

债务工具的最终可能处理方法是将其保持在通过其他综合收益形成的公允价值(FVOCI)。与按摊销成本持有该工具类似,必须通过两次测试才能以这种方式持有债务工具。

a. 商业模型测试: 实体打算持有该工具以收取利息并在到期时获得还款,但如果有可能购买具有更高回报的资产,则可以出售该资产。

b.合同现金流量特性测试:合同条款产生的现金流量仅是利息和本金的还款。

同样,FR考试中考生只需要考虑第一种测试,我们强调的是“类别的选择将取决于管理层的意图。”

如果主体选择持有FVOCI 或者FVPL的债务工具,他们仍将生成上述摊销成本表,并将相同的数字计入投资收益。到年底,该资产将被重估至公允价值fair value,其损益在分类为以公允价值计量且其变动计入当期损益时记录在损益表中,或者在分类为以公允价值计量且其变动计入其他综合收益时计入其他综合收益。

在FR考试中,金融负债将以摊余成本持有(held at amortised cost)。这些将与之前显示的按摊余成本持有的资产的处理类似。代替了获得投资收益和资产,将有融资成本和负债。会计处理的主要区别在于发出金融负债时的初始处理。最初,这些款项在净收益NET PROCEEDS中确认,即所收到的现金扣除任何发行成本。

因此,如果一个实体希望筹集1000万美元的资金,但向经纪人支付200,000美元以筹集资金,那么最初的两次入账是:

entry is to Dr Cash $9.8m and Cr Liability with the $9.8m

立即将20万美元用于损益表是不正确的,因为这笔费用必须在工具的整个使用期内进行分配。通过将有效利率应用于未偿债务,可以有效地做到这一点,正如我们之前所说,该利率会在考试中给到考生。

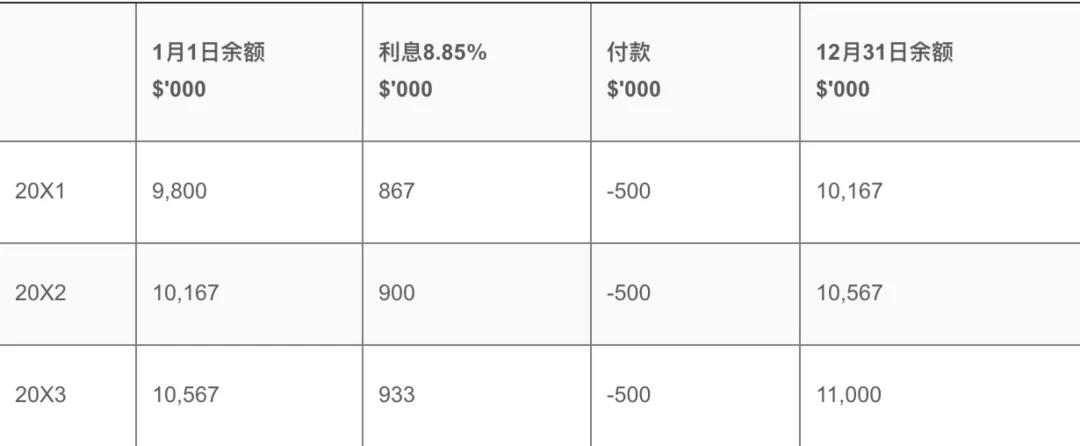

在这里,负债的实际利率现在最多包含三个要素。它将包括年度应付利息,赎回时应偿还的任何溢价以及任何发行成本。在下面的示例中显示。

EXAMPLE

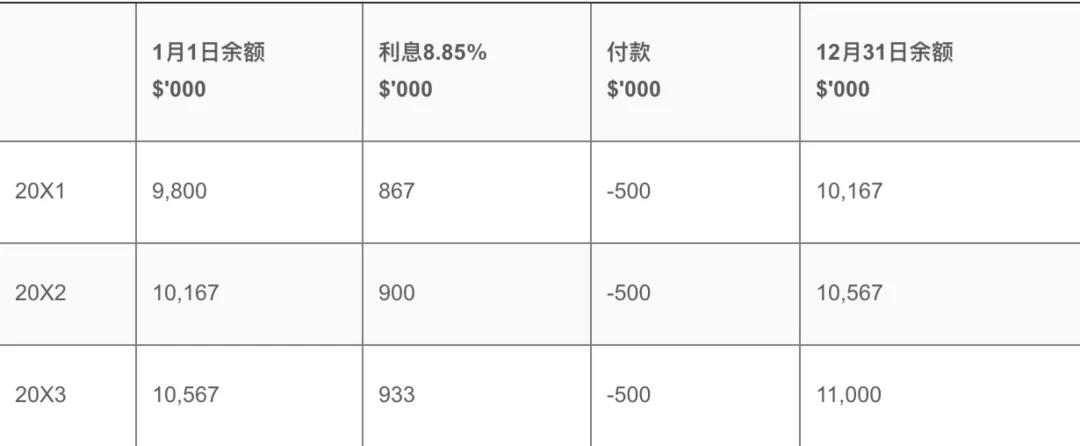

Oviedo Co issued $10m 5% loan notes on 1 January 20X1, incurring $200,000 issue costs. These loan notes are repayable at a premium of $1m on 31 December 20X3, giving them an effective interest rate of 8.85%.

示例:Oviedo Co在20X1年1月1日发行了1000万美元的5%的贷款票据,产生了200,000美元的发行成本。这些贷款票据将于20X3年12月31日以溢价100万美元偿还,使它们的实际利率为8.85%。

在上面的示例中,5%与票息率coupon rate有关,票息率是每年作为年度付款所需的金额。这始终基于工具的面值(face value/ par value),这意味着每年将支付500,000美元(即1,000万美元的5%)。

如前面的示例中有关以摊余成本持有的金融资产所示,实际利率将应用于每个期间的未偿余额。同样,表格是最简单的计算方法,如下所示:

20X1中的条目如下:

20X1年1月1日–发放了贷款,这意味着Oviedo Co收到980万美元,即减去发行费用后的1000万美元。因此,分录为:

Dr Cash $9.8m, Cr Liability $9.8m.

一年中,负债的利息按8.85%的实际利率累计,因此分录为:

Dr Finance cost $867k, Cr Liability $867k.

20X1年12月31日–支付了50万美元,因此分录为:

Dr Liability $500k, Cr Cash $500k.

这就产生了1016.7万美元的期末负债。这将全部列为非流动负债,因为在20X3年12月31日之前都无法偿还。

如果我们查看“利息”列(interest column),我们将看到支付的总利息为270万美元(86.7万美元+ 90万美元+ 93.3万美元)。这是在三年期间记入损益表的总额。此金额包括三个元素:

每年付款150万美元(每年500万美元)

偿还了100万美元的保费(发放了1000万美元的贷款,但偿还了1100万美元)

20万美元的发行成本

如我们所见,发行成本已支出三年,而不是在20X1立即支出。

可转换工具是赋予持有人权利,要求其偿还本金或注销债务,而将余额转换为股份的工具。在FR考试中,您只需要从发行人(即收到现金的人)的角度处理可兑换工具。

可转换工具面临特殊挑战,因为这些最终可能导致发行股票或偿还贷款,但选择权将由持有人掌握。由于我们不知道持有人会选择接收现金还是将工具转换为股票,因此我们必须在财务报表中反映两者的要素。因此,最初使用拆分会计将这些会计入账,将其拆分为权益和负债部分。

责任部分是要计算的第一件事。我们通过以市场利率(使用没有转换选择权的等价债券的利率)计算付款的现值来计算得出。这样做所需的折扣率将在考试中提供给您。

实际上,市场利率将高于票面利率,即应付给贷款持有人的年度金额。这是因为与市场相比,贷款持有人愿意接受较低的年利率,以换取将贷款转换为股票的选择权。

一旦计算了负债部分,便计算出权益部分。这只是一个平衡数字,代表收到的现金和负债部分之间的差额。

EXAMPLE

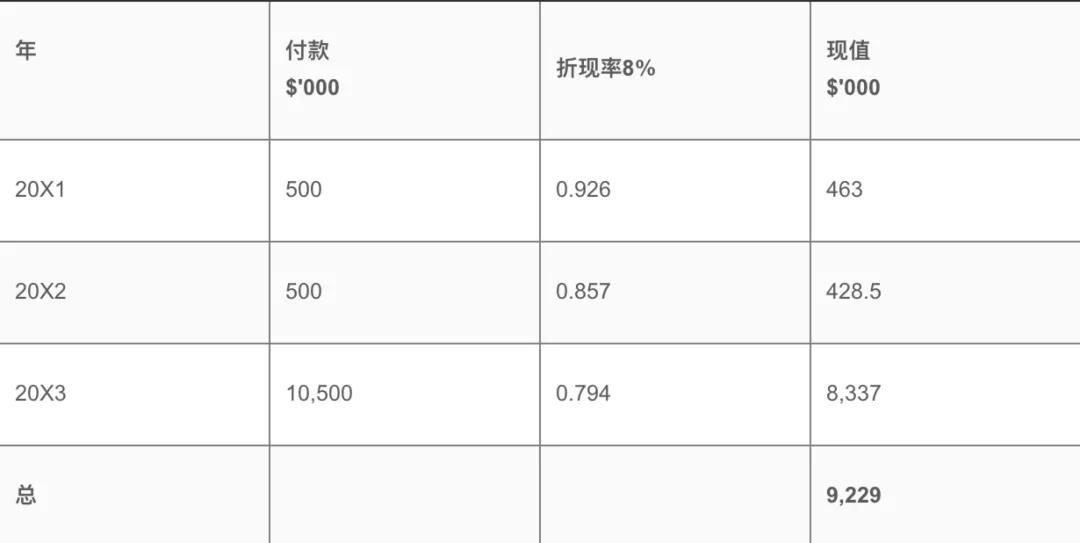

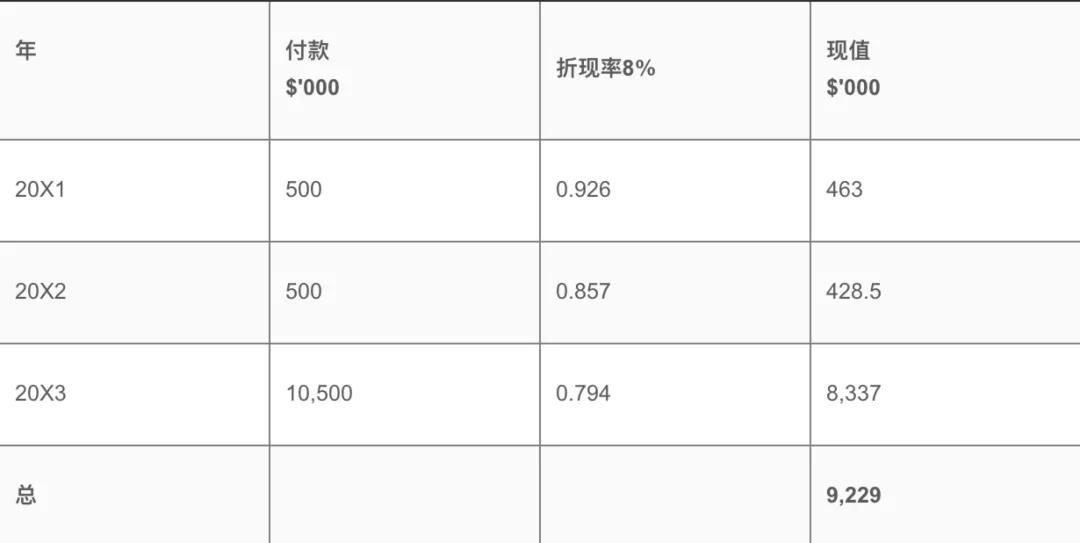

Oviedo Co issued $10m 5% convertible loan notes on 1 January 20X1. These will either be repaid at par on 31 December 20X3, or converted into shares on that date. Equivalent loan notes without the conversion carry an interest rate of 8%. Relevant discount rates are shown below.

示例

Oviedo Co在20X1年1月1日发行了1000万美元的5%可转换贷款票据。这些将在20X3年12月31日按面值偿还,或在该日转换为股票。不进行转换的等值贷款票据的利率为8%。相关折扣率如下所示:

重要的是要注意5%的折扣率是为了掩人耳目的。重要的是市场利率的折现率,即8%。我们******需要的5%是确定年度付款。由于这些是1000万美元的5%贷款票据,这仅意味着Oviedo Co将需要就这些债务每年支付50万美元。

因此,通过查看所有付款的现值(按市场利率折现),我们可以得出市场在这些贷款票据上的价值。如果这是正常贷款,而无需考虑转换,Oviedo Co将在20X1至20X3年内偿还50万美元,然后在20X3年12月31日最终偿还1000万美元。

由于市场利率为8%,因此可以计算这些付款的现值。这些在下表中计算。

所有付款的现值可以看作是922.9万美元。这意味着Oviedo Co收到了1000万美元,但要付款的现值仅具有922.9万美元的初始值。结果,与仅以市场利率向Oviedo Co提供正常贷款的贷款票据持有人相比,他们实际上损失了77.1万美元。

这77.1万美元是持有人为了选择将贷款转换为股票而愿意损失的利息金额。这被视为权益要素的初始值。

20X1年1月1日,在Oviedo Co的记录中两次记录交易的记录如下:

Dr Cash $10m – reflecting the full cash received from the issue of the convertibles.

Cr Liability $9.229m – reflecting the present value of the liability on 1 January 20X1

Cr Equity $0.771m – reflecting the value of the equity component.

权益余额将作为权益的其他组成部分中的“可转换期权(convertible options)”持有。

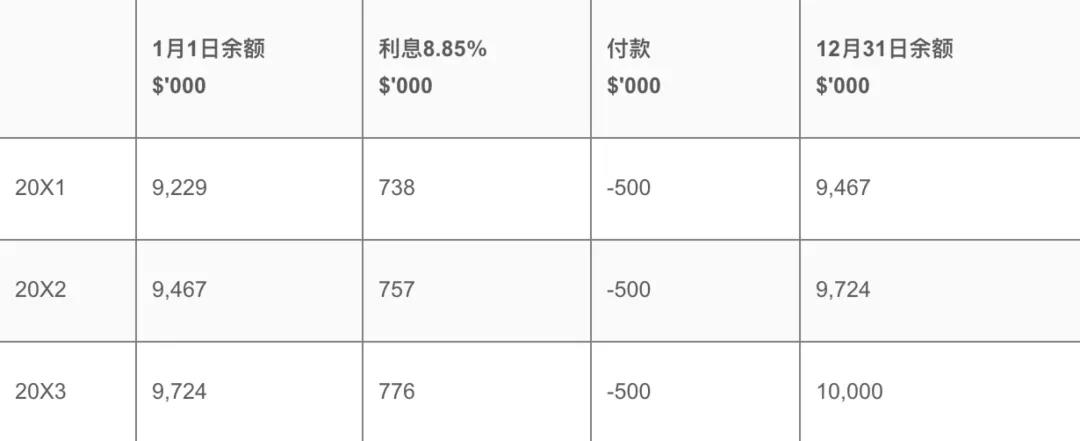

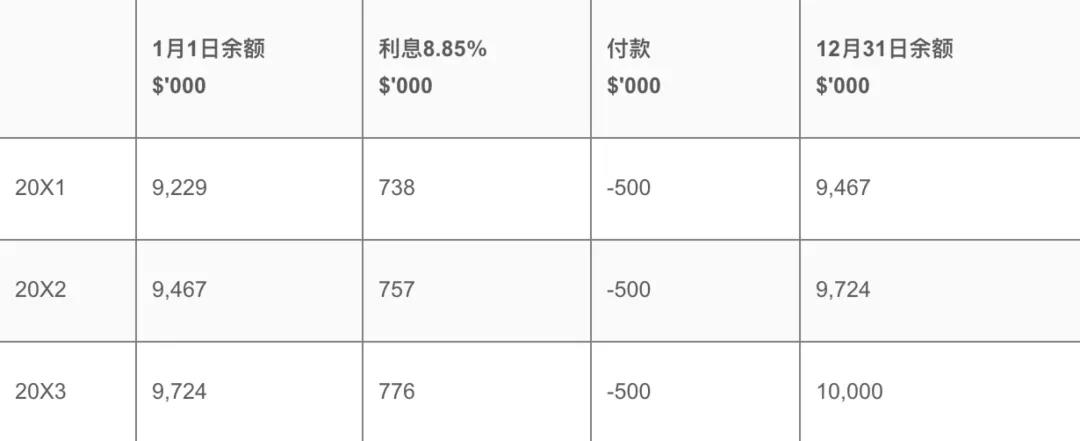

随后,该权益额在转换之前保持固定,但负债必须按摊余成本持有。在接下来的3年中,必须将这笔款项最多增加1000万美元,以反映持有人要求偿还而不是转换贷款票据时需要的金额。

与前面提到的金融负债一样,利息栏每年作为财务成本计入损益表。

在三年结束时,Oviedo Co要么偿还1000万美元的负债,要么将其转换为股份,并将1000万美元的余额和77.1万美元的期权余额转移到股本和股票溢价中。

*原文来自ACCA中国官网,大部分信息为官方中文版原文,帮主根据英文原文进行了一些翻译校正。具体以英文原版为准:

https://www.accaglobal.com/ca/en/student/exam-support-resources/fundamentals-exams-study-resources/f7/technical-articles/financial-instruments.html

由财务报告 审查小组的成员撰写

再送大家一个2022ACCA资料包,可以分享给小伙伴,自提,戳:ACCA资料【新手指南】+内部讲义+解析音频

国际财务报告标准(IFRS®)9金融工具是一个复杂的标准,尤其是对于财务报表的用户和编制者。因此,ACCA候选人也发现它很复杂也就不足为奇了。确实,国际会计准则委员会(以下简称“董事会”)的前任主席曾有一个著名的名言:“如果您理解此[准则],您就不会正确阅读它。”

IFRS 9与财务报告(FR)教学大纲相关,因此本文对以下方面的应用进行了高级综述:

金融资产 Financial assets

金融负债 Financial liabilities

可转换工具 Convertibles

1 金融资产

有两种类型的金融资产(权益工具equity和债务工具debt instruments),可以进一步分为不同类别。

01 股本投资 Equity investments

股本工具很可能是在公司中购买的股票,但不足以赋予被投资方以重大影响(关联),控制(子公司)或共同控制(合资)。

根据实体的意图,这里有两个选择。默认类别为公允价值变动计入损益fair value through profit or loss(FVPL)。

股本工具:通过损益衡量的公允价值

fair value through profit or loss(FVPL)

当交易费用(例如经纪人费用)被支出且未在资产的初始成本内资本化时,FVPL是股票投资的默认处理方式。随后,在每年年底将投资重估至公允价值,其收益或亏损计入损益表。

另外,权益工具也可以通过其他综合收益(FVOCI)分类为公允价值。重要的是要注意,必须在收购时指定该名称,而股权投资不能追溯地视为以公允价值计量且其变动计入当期损益。仅当股权投资拟作为长期投资时,这才是一种选择。

权益工具:通过其他全面收益产生的公允价值(FVOCI)

fair value through other comprehensive income

使用FVOCI作为替代处理,可以将交易成本资本化为投资初始成本的一部分。与以公允价值计量且其变动计入当期损益的工具在年底将重估为公允价值。******的区别是记录收益或损失的位置。以公允价值计量且其变动计入其他综合收益的利得或损失在其他综合收益中确认,并计入投资准备金。这样一来,它类似于使用重估模型进行的不动产,工厂和设备。但是,与重估盈余(revaluation surplus)的处理不同,以公允价值计量且其变动计入其他综合收益的准备金可能为负。

出售以公允价值计量且其变动计入其他综合收益的金融工具时,储备可以留作权益,或转入留存收益retained earnings。

02 债务工具

通常是债券bonds或贷款票据loan notes,或其他可能带有利息和偿还资本成分的工具。债务工具的处理方式取决于主体的意图,对债务工具进行分类有三种选择。

债务工具:通过其他损益计算的公允价值(FVPL)

Debt instruments: fair value through other profit or loss

默认类别为FVPL,但这在ACCA考试中很少见,并且采用摊销成本或FVOCI这两种替代方法中的一种更为常见。

债务工具:摊销成本

Debt instruments: amortised cost

要进行这种处理,工具必须通过两项测试;首先是商业模型测试business model test,其次是合同现金流量特征测试contractual cash flow characteristics test.

a. 商业模型测试:实体必须预备持有该工具才能收取利息并在到期时获得还款。

b.合同现金流量特性测试:合同条款产生的现金流量仅是利息和本金的还款。

在FR考试中,我们只会遇到第一种测试,因此管理层必须决定其持有债务工具的意图。这种处理方式在考试场景中往往是最常见的,因为它允许检查员测试摊销成本会计原理(principles of amortised cost accounting).

摊销成本会计原则要求必须记录未清金额的利息。对于许多工具而言,这是相对简单的。例如,如果一笔1000万美元的5%贷款,且在三年期末还款1000万美元,那么利息将简单地记录为每年50万美元。

当余额可以溢价偿还时,就会出现问题。例如,在20X1年1月1日发行的1000万美元贷款的条款可能是,持有人每年获得5%的利息,但在20X3年12月31日的三年期结束时又收到1100万美元。这意味着持有人现在以两种不同的方式赚取利息。首先,他们每年赚取5%的款项。其次,他们将在三年内再赚取100万美元的利息,其形式是获得的回款超过投资额。

IFRS 9,金融工具 要求对此余额采用固定利率,以更好地反映实际情况。此费率同时考虑了年度付款和赎回时应付的保险费。在FR考试中,该费率将在问题中给出。此类问题将提供有关实际利率的信息。假设在此示例中,实际利率为8.08%。该利率适用于每年的未偿余额,以计算投资收益,该收益是在损益表中记录在投资收益中的金额。

最简单的方法通常是使用显示资产变动的表格。

利息栏中的数字是每年在损益表中记录为投资收益的金额。这正在增加,以反映以下事实:随着偿还额的增加,所欠金额也在增加。

最后一栏中的余额反映了该实体在每年年底所欠的金额,并显示了三年期间的未付余额如何从1000万美元增加到1100万美元。

第一年中资产的复式记账(double entries)如下:

20X1年1月1日–向第三方提供了1000万美元的贷款。这会减少实体的现金余额,但会产生1000万美元的长期应收款,这意味着分录为:

Dr Receivable $10m, Cr Cash $10m.

然后,该利息将以8.09%的实际利率在一年中累计。这增加了应收款额,并记录在投资收益中,因此分录为:

Dr Receivable $808k, Cr Investment income $808k.

20X1年12月31日-该实体收到500,000美元的付款,占最初1000万美元贷款的5%。这个数字每年都是一样的。这减少了欠实体的价值,因此分录为:

Dr Cash $500k, Cr Receivable $500k.

这些分录的结果是该实体的期末应收账款closing receivable为1030.8万美元。由于这笔款项要到20X3年12月31日才应收,因此将全部作为非流动资产持有(non-current asset).

这将在接下来的两年中继续进行,直到在20X3年12月31日全额偿还,分录为:

Dr Cash $11m, Cr Receivable $11m.

三年中要在损益表中记录的总利息为250万美元,即808000美元+ 83.3万美元+ 89.5万美元。这250万美元代表该实体三年来赚取的所有利息。其中包括每年150万美元的付款(每年500万美元),以及收到的额外100万美元(借出1000万美元与获得1100万美元之间的差额)。

债务工具:通过其他综合收益产生的公允价值(FVOCI)

债务工具的最终可能处理方法是将其保持在通过其他综合收益形成的公允价值(FVOCI)。与按摊销成本持有该工具类似,必须通过两次测试才能以这种方式持有债务工具。

a. 商业模型测试: 实体打算持有该工具以收取利息并在到期时获得还款,但如果有可能购买具有更高回报的资产,则可以出售该资产。

b.合同现金流量特性测试:合同条款产生的现金流量仅是利息和本金的还款。

同样,FR考试中考生只需要考虑第一种测试,我们强调的是“类别的选择将取决于管理层的意图。”

如果主体选择持有FVOCI 或者FVPL的债务工具,他们仍将生成上述摊销成本表,并将相同的数字计入投资收益。到年底,该资产将被重估至公允价值fair value,其损益在分类为以公允价值计量且其变动计入当期损益时记录在损益表中,或者在分类为以公允价值计量且其变动计入其他综合收益时计入其他综合收益。

2 金融负债

在FR考试中,金融负债将以摊余成本持有(held at amortised cost)。这些将与之前显示的按摊余成本持有的资产的处理类似。代替了获得投资收益和资产,将有融资成本和负债。会计处理的主要区别在于发出金融负债时的初始处理。最初,这些款项在净收益NET PROCEEDS中确认,即所收到的现金扣除任何发行成本。

因此,如果一个实体希望筹集1000万美元的资金,但向经纪人支付200,000美元以筹集资金,那么最初的两次入账是:

entry is to Dr Cash $9.8m and Cr Liability with the $9.8m

立即将20万美元用于损益表是不正确的,因为这笔费用必须在工具的整个使用期内进行分配。通过将有效利率应用于未偿债务,可以有效地做到这一点,正如我们之前所说,该利率会在考试中给到考生。

在这里,负债的实际利率现在最多包含三个要素。它将包括年度应付利息,赎回时应偿还的任何溢价以及任何发行成本。在下面的示例中显示。

EXAMPLE

Oviedo Co issued $10m 5% loan notes on 1 January 20X1, incurring $200,000 issue costs. These loan notes are repayable at a premium of $1m on 31 December 20X3, giving them an effective interest rate of 8.85%.

示例:Oviedo Co在20X1年1月1日发行了1000万美元的5%的贷款票据,产生了200,000美元的发行成本。这些贷款票据将于20X3年12月31日以溢价100万美元偿还,使它们的实际利率为8.85%。

在上面的示例中,5%与票息率coupon rate有关,票息率是每年作为年度付款所需的金额。这始终基于工具的面值(face value/ par value),这意味着每年将支付500,000美元(即1,000万美元的5%)。

如前面的示例中有关以摊余成本持有的金融资产所示,实际利率将应用于每个期间的未偿余额。同样,表格是最简单的计算方法,如下所示:

20X1中的条目如下:

20X1年1月1日–发放了贷款,这意味着Oviedo Co收到980万美元,即减去发行费用后的1000万美元。因此,分录为:

Dr Cash $9.8m, Cr Liability $9.8m.

一年中,负债的利息按8.85%的实际利率累计,因此分录为:

Dr Finance cost $867k, Cr Liability $867k.

20X1年12月31日–支付了50万美元,因此分录为:

Dr Liability $500k, Cr Cash $500k.

这就产生了1016.7万美元的期末负债。这将全部列为非流动负债,因为在20X3年12月31日之前都无法偿还。

如果我们查看“利息”列(interest column),我们将看到支付的总利息为270万美元(86.7万美元+ 90万美元+ 93.3万美元)。这是在三年期间记入损益表的总额。此金额包括三个元素:

每年付款150万美元(每年500万美元)

偿还了100万美元的保费(发放了1000万美元的贷款,但偿还了1100万美元)

20万美元的发行成本

如我们所见,发行成本已支出三年,而不是在20X1立即支出。

3 可转换工具

可转换工具是赋予持有人权利,要求其偿还本金或注销债务,而将余额转换为股份的工具。在FR考试中,您只需要从发行人(即收到现金的人)的角度处理可兑换工具。

可转换工具面临特殊挑战,因为这些最终可能导致发行股票或偿还贷款,但选择权将由持有人掌握。由于我们不知道持有人会选择接收现金还是将工具转换为股票,因此我们必须在财务报表中反映两者的要素。因此,最初使用拆分会计将这些会计入账,将其拆分为权益和负债部分。

责任部分是要计算的第一件事。我们通过以市场利率(使用没有转换选择权的等价债券的利率)计算付款的现值来计算得出。这样做所需的折扣率将在考试中提供给您。

实际上,市场利率将高于票面利率,即应付给贷款持有人的年度金额。这是因为与市场相比,贷款持有人愿意接受较低的年利率,以换取将贷款转换为股票的选择权。

一旦计算了负债部分,便计算出权益部分。这只是一个平衡数字,代表收到的现金和负债部分之间的差额。

EXAMPLE

Oviedo Co issued $10m 5% convertible loan notes on 1 January 20X1. These will either be repaid at par on 31 December 20X3, or converted into shares on that date. Equivalent loan notes without the conversion carry an interest rate of 8%. Relevant discount rates are shown below.

示例

Oviedo Co在20X1年1月1日发行了1000万美元的5%可转换贷款票据。这些将在20X3年12月31日按面值偿还,或在该日转换为股票。不进行转换的等值贷款票据的利率为8%。相关折扣率如下所示:

重要的是要注意5%的折扣率是为了掩人耳目的。重要的是市场利率的折现率,即8%。我们******需要的5%是确定年度付款。由于这些是1000万美元的5%贷款票据,这仅意味着Oviedo Co将需要就这些债务每年支付50万美元。

因此,通过查看所有付款的现值(按市场利率折现),我们可以得出市场在这些贷款票据上的价值。如果这是正常贷款,而无需考虑转换,Oviedo Co将在20X1至20X3年内偿还50万美元,然后在20X3年12月31日最终偿还1000万美元。

由于市场利率为8%,因此可以计算这些付款的现值。这些在下表中计算。

所有付款的现值可以看作是922.9万美元。这意味着Oviedo Co收到了1000万美元,但要付款的现值仅具有922.9万美元的初始值。结果,与仅以市场利率向Oviedo Co提供正常贷款的贷款票据持有人相比,他们实际上损失了77.1万美元。

这77.1万美元是持有人为了选择将贷款转换为股票而愿意损失的利息金额。这被视为权益要素的初始值。

20X1年1月1日,在Oviedo Co的记录中两次记录交易的记录如下:

Dr Cash $10m – reflecting the full cash received from the issue of the convertibles.

Cr Liability $9.229m – reflecting the present value of the liability on 1 January 20X1

Cr Equity $0.771m – reflecting the value of the equity component.

权益余额将作为权益的其他组成部分中的“可转换期权(convertible options)”持有。

随后,该权益额在转换之前保持固定,但负债必须按摊余成本持有。在接下来的3年中,必须将这笔款项最多增加1000万美元,以反映持有人要求偿还而不是转换贷款票据时需要的金额。

与前面提到的金融负债一样,利息栏每年作为财务成本计入损益表。

在三年结束时,Oviedo Co要么偿还1000万美元的负债,要么将其转换为股份,并将1000万美元的余额和77.1万美元的期权余额转移到股本和股票溢价中。

*原文来自ACCA中国官网,大部分信息为官方中文版原文,帮主根据英文原文进行了一些翻译校正。具体以英文原版为准:

https://www.accaglobal.com/ca/en/student/exam-support-resources/fundamentals-exams-study-resources/f7/technical-articles/financial-instruments.html

推荐:考生都在用的ACCA资料>>【领取2023ACCA完整资料】 (资料包含ACCA必考点总结,提升备考效率,加分必备)

版权声明:

1、凡本网站注明“来源高顿ACCA”或“来源高顿、ACCA学习帮”,的所有作品,均为本网站合法拥有版权的作品,未经本网站授权,任何媒体、网站、个人不得转载、链接、转帖或以其他方式使用。

2、经本网站合法授权的,应在授权范围内使用,且使用时必须注明“来源高顿ACCA”或“来源高顿、ACCA学习帮”,并不得对作品中出现的“高顿”字样进行删减、替换等。违反上述声明者,本网站将依法追究其法律责任。

3、本网站的部分资料转载自互联网,均尽力标明作者和出处。本网站转载的目的在于传递更多信息,并不意味着赞同其观点或证实其描述,本网站不对其真实性负责。

4、如您认为本网站刊载作品涉及版权等问题,请与本网站联系(邮箱fawu@gaodun.com,电话:021-31587497),本网站核实确认后会尽快予以处理。

分享到:

急速通关计划

ACCA全球私播课

周末面授班

其他课程

报考指南

******ACCA备考机经

价值1288元 考试必备资料 免费领取 高顿ACCA研究院******出品

价值1288元 考试必备资料 免费领取 高顿ACCA研究院******出品

领取ACCA资料包

大家都在看

-

阅读(9579)

-

阅读(9083)

-

阅读(9068)

-

阅读(8764)

-

阅读(8739)

日排行 • 周排行

- 1 ACCA 考官文章 P5 REWARD SCHEMES FOR EMPLOYEES AND MANAGEMENT

- 2 ACCA考官文章 F8 THE CONTROL ENVIRONMENT OF A COMPANY

- 3 ACCA考官文章-F5 THROUGHPUT ACCOUNTING AND THE THEORY

- 4 ACCA 考官文章 P4 Islamic finance – theory and practical use of sukuk bonds

- 5 ACCA考官文章 F9 Business valuations

- 6 ACCA 考官文章 P3 VALUE NETWORKS AND SUPPLY CHAIN MANAGEMENT

- 7 考官文章 | 审计风险(FAU/AA/AAA考生必看)

- 8 考官文章 | AB的每块知识点都应该掌握到什么程度?

- 9 ACCA考官文章 P2 REVENUE RECOGNITION

- 10 ACCA考官文章 F7- REVENUE RECOGNITION

- 1 2023年ACCA考试科目通过率排名:哪些科目最容易通过?

- 2 2024年参加12月acca考试带什么?准考证可以打印了吗?

- 3 2024年accaf1裸考能过吗?历年通过率多少?

- 4 定了!2023年acca要考几年能考下来?要考几科才可以拿出去面试?

- 5 2024年acca要考几门?按什么顺序考?

- 6 2023年申请acca免考科目的条件?最多可以免考几门科目?

- 7 2023年哪些大学财会专业比较好?没错了,就是这几所!

- 8 acca学姐来解答2023年acca是什么考试?各科目全称是什么?

- 9 速看!2023年会计学acca是什么意思?一文教你看懂!

- 10 定了!2023年acca考位满了还有可能报上吗?

-

ACCA考试热门词

-

ACCA内部备考资料高顿ACCA为您免费提供全新ACCA资料,包括历年考题、考官报考、考官文章、考纲解析、学霸笔记、内部讲义等,同时还助您了解新学员报名注册指南、机考报考考试引导、OBU&UOL申请攻略等,点击免费获取。

-

- ACCA常见问题

- ACCA推荐阅读

- ACCA考试资讯

- ACCA原创文章

- ACCA学霸分享

- ACCA常见问答